3月13日黑马股推荐 明日最具爆发力六大黑马

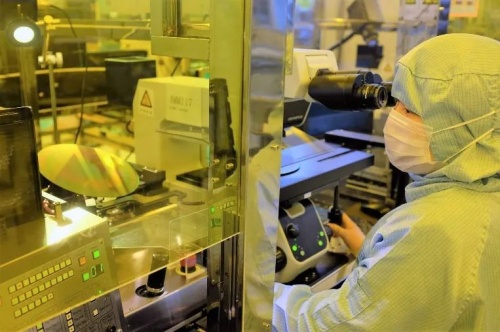

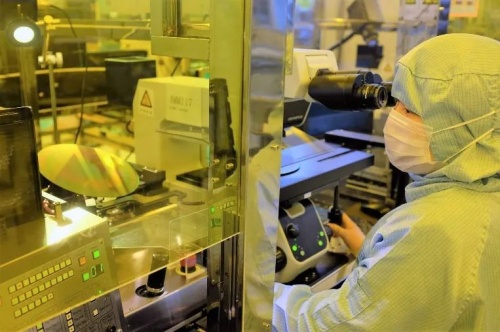

三利谱:2019年量价齐升 偏光片涨价与大尺寸产能拐点

类别:公司研究 机构:天风证券股份有限公司 研究员:潘暕,张健 日期:2019-03-12

事件:(1)公司公告,预计公司2018年实现营收8.8亿元,同比增长7.99%,实现归母净利润0.28元,同比下降66.48%;(2)台 湾工商时报消息,台 湾偏光片供应商诚美材(原奇美)针对部分面板厂涨价,涨幅5-10%。

点评:我们在1月份偏光片深度报告中强调:随着19年三条新的LCD产能释放,国内偏光片供需将持续优化,偏光片价格有可能在2019Q2末出现结构性景气周期。此次台 湾偏光片公司涨价验证我们对行业景气度判断,我们预计本轮景气周期有望持续到2020年。

1.供需紧张,偏光片景气周期有望持续到持续到2020年

我们判断,偏光片涨价趋势的重要背景是:

(1)偏光片行业竞争格局集中,前三大供应商(LG化学、日东、住友)市场份额之和超过65%,对客户具备较强议价能力;(2)需求端,2019年后LCD新产能持续开出,特别是华星G11产线和京东方G10.5产线,对偏光片需求持续增加;(3)供给端,由于偏光片行业盈利能力不佳,相关供应商扩产意愿不强,扩展进度不及预期。

我们预计2019-2020年供给端偏光片行业的扩产以及良率提升速度不及需求端LCD面板的速度,偏光片行业景气周期有望持续到2020年。

2.18年盈利下滑:合肥子公司进度不及预期、人民币贬值

公司2018年营收同比增长,但净利润大幅下降,主要由于:(1)2018年公司子公司合肥三利谱客户审厂进度延缓,导致产能释放延迟、单位生产成本较高;(2)报告期内日元、美元对人民币升值,公司大部分原材料采购以日元、美元结算,由此导致材料成本上涨、汇兑损失增加。

3.预计19年是业绩拐点:产能扩张、汇率因素弱化、景气度提升

截至18年11月底,合肥子公司客户验证顺利,已实现批量供货;19年至今,人民币汇率持续走高,预计成本降低、汇兑收益增加,盈利能力显著提高。18年新增产能处于规模出货的拐点,未来三年产能持续释放。

我们预计三利谱谱未来三年实际产能分别为1600/2600/3600万平米:(1)2019年释放合肥一期1000万平米产能,(2)22020年释放二期600万平米产能和深圳龙岗1000万平米产能,(3)2021年在合肥扩产后续项目。

4.投资建议:由于18年汇率因素和公司合肥子公司产能投产低于预期,我们预计公司19-20年营收为13.2/21.8亿元(原值为17.3/22.4亿元),预计归母净利润为1.2/2.1亿元(原值为1.6/2.2亿元),目前股价对应PE分别为32/18倍,维持“买入”评级。

风险提示:公司募投产能、FPD新产能释放不及预期;竞争加剧风险;行业景气度持续性不及预期。

房产

1小时前

房产

1小时前

国内财经

23小时前

国内财经

23小时前

商业资讯

2周前

商业资讯

2周前

商业资讯

3周前

商业资讯

3周前

商业资讯

1个月前

商业资讯

1个月前

商业资讯

1个月前

商业资讯

1个月前

商业资讯

1个月前

商业资讯

1个月前

商业资讯

2个月前

商业资讯

2个月前

商业资讯

2个月前

商业资讯

2个月前

股市要闻

2个月前

股市要闻

2个月前